En basit tabiri ile ileri tarihli çek ve senetleri kırdırmak suretiyle kaynak sağlamak gibi birşey olan bu sistemle AMEX, kaynak sağlamakta zorluk çekmeye başladı. Gün geçtikçe artan işsiz sayıları, mortgage krizini takip eden kredi krizi belirsizlik nedeniyle bankaların birbirine borç vermeyi durdurması sebebiyle artan borçlanma maliyetleri ve kredi kartı alacaklarındaki tahsilatı şüpheli alacakların artan bir eğilim izlemesi, bu tür tahvillerin cazibesini çok düşürdü. Kaynak bulmakta zorlanan AMEX, alacakları kadar kaynak bulmak yerine alacaklarını kapatarak bulabileceği kaynaklar ortasında küçülmeyi tercih ediyor. Bunu yaparken de portföyleri içinde yer alan yüksek bakiyeli kredi kartı borcu olan ve aktivasyonu düşük olan müşterilerden başlamışlar.

Yüksek bakiyeli borcu olan aktivasyonunu düşük müşteri ne demek ?

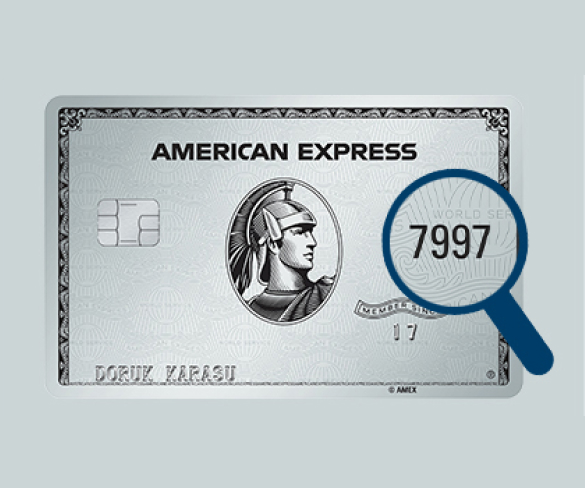

Bir itirafta bulunmak gerekirse, bu sorunun cevabını vermek için sayısal bir analiz yapmış değiliz ama tecrübelerimize dayalı bir mantık yürütürsek AMEX; portföyde yer alan henüz gecikmeye düşmemiş, kredi kartı borç bakiyesi yüksek, aynı zamanda aktivasyonu düşük yani harcama yapmayan müşterilerinden iki ay içerisinde bankaya olan borçlarını kapatmalarını istemiş. Çünkü amex’e göre, bu kişilerin american express kartları ile harcama yapamayacak duruma gelmiş olmaları, yakın bir gelecekte borç ödeme yükümlülüklerini yerine getirmeme olasılıklarından arttığına yönelik en büyük gösterge. Amex bu müşterilere kısaca “ben seninle, ödemelerinde sorun yaşama ihtimalin olması nedeniyle çalışmak istemiyorum” diyor.

Türk tüketicisinin AMEX’in uygulamasının benzerleri ile karşılaşma ihtimali var mı ?

Türk tüketicisinin böyle bir uygulama ile yakın zamanda karşılaşma ihtimalleri yok denecek az, çünkü Türkiye’de kredi kartı hizmeti veren bankaların hemen hiçbiri henüz geleceğe yönelik alacak ve gelirlere dayanan tahviller yoluyla kaynak sağlamaya başlamış değil. İster inanın ister inanmayın 2001 krizinin ardından BDDK tarafından belirlenen sermaye yeterlilik oranları yakından takip edilmekte. Dolayısıyla sermaye ihtiyaçları açısından bu tür hesap kapatmaya gidilmesi söz konusu değil. Bununla beraber bazı bankaların, riski azaltmak amaçlı olarak aktivasyonu düşük olan müşterilerin kredi kartı limitlerini düşürme yoluna gittiklerine krizin başlangıcında rastladık. 2001 krizinden öğrenilmiş bir deneyim bu, ancak yukarıda bahsettiğimiz american express örneğinin yanına bile yaklaşamaz.

Sorunlu alacakların yönetimi konusunda bir politika olarak benimsenme olasılığı var mı diye merak ettik ve biraz araştırdık. Bu mümkün, ancak Türkiye’de böyle bir politika izlenmesi gerektiğini düşünen banka henüz yok. Kredi kartı karlılık denizinde hala balık var ve gecikmede olan kredi kartı alacakları artış trendi içerisinde olmasına rağmen, uluslararası kredi kartı yönetimi açısından kabul edilebilir sınırlar içerisinde. Yani tüketicilerin, eyvah banka kart borcumu kapatmamı isteyecek diye endişelenmesine gerek yok. Öte yandan bankalar ile sorun yaşamak kredi sicilinizde silmesi zor izler bırakabileceğinden, tüm tüketici finansmanı ürünleri kullanan tüketicilerimize sesleniyoruz; Mali sıkıntılarınız ne kadar büyük olursa olsun, ilerde bankalar ile kredi ilişkisi kurmaya devam edecekseniz borçlarınızın asgari tutarlarını ödemek konusunda hassas davranarak bankalar ve diğer kredi sağlayan kurumlar yasal veya idari takip aşamasına gelmemeye özen göstermeniz çok önemli.